2025年5月第三週,全球金融市場出現多點聯動的劇烈波動。日本債券殖利率創高、美債標售失利、黃金回落、台幣升破30元大關、台灣ETF大規模贖回,甚至穆迪下調美國房貸機構評等。

這些看似分散的現象,背後其實有共通訊號:利率轉折的不確定性、去槓桿風險正在升高、熱錢正在重新配置。

日本國債市場陷入困境

近期,日本債券市場的劇烈波動已引起全球投資人高度關注。日本30年期公債殖利率自4月初的2.3%大幅上升至3.2%,創下1999年以來的新高。這樣的變化,不僅反映出市場對日本通膨與財政前景的疑慮,更引發對其可能拋售美國國債的猜測。

因為日本央行(BOJ)遲遲未釋出明確干預訊號,市場開始預期政府可能要求壽險公司、年金基金等大型機構進場購債,以穩定殖利率。但這些機構手頭現金有限,若要籌資進場,最直接的方式就是出售現有部位,尤其是持有規模龐大的美國國債,轉為支持國內債券市場。

這樣的資金重配置可能引發一連串系統性反應:

- 美債價格下跌、殖利率上升:拋售壓力推升美國的長期利率,使美國企業融資與房貸成本進一步上揚。

- 美元轉弱:外資減持美債伴隨外匯需求下降,將對美元指數構成壓力。

- 風險資產受壓:法國興業銀行特別警告,若日圓快速升值,可能引發全球性「去槓桿潮」。是因為日圓是國際主要「低利融資貨幣」,許多機構與對沖基金會透過借入日圓(低利率),再投入美國債券、股票或新興市場資產來賺取利差(Carry Trade)。所以當日圓升值時,投資人將被迫回補融資部位,進而平倉股市、債市或新興市場資產。

換言之,這場風暴不再只是日本本土問題。一旦殖利率進一步突破3.3%、3.4%,且缺乏政策因應,市場將很可能出現「日圓急升+美債遭拋售+風險資產回檔」的多重衝擊,形成跨市場、跨資產的連鎖壓力測試。

如果真的發生,這就不只是日本的債務壓力,更是全球槓桿體系穩定性的考驗。

美債標售失利

本週最讓市場不安的關鍵訊號之一,是美國20年期公債的標售結果遠低於預期。最終中標利率高達 5.047%,明顯高出市場預估的 4.81%,買家意願偏低,而政府為了吸引買盤,必須提供更高的報酬才能完成發行。

這結果立刻引發市場對中長天期債券整體需求疲軟的憂慮,資金避開長債,轉向短債或觀望,導致整體殖利率曲線中段上行,10 年期殖利率同步飆升至 4.585%,創下5月以來新高,讓原本認為殖利率已觸頂的市場預期再度轉向。

10年期公債利率,代表短期天的利率+市場對未來經濟與通膨的預期。10 年期公債殖利率走揚,代表市場對未來景氣與通膨持續看好。

市場對美國信用風險重新定價

這次殖利率飆升並不是因為市場「恐慌性拋售」美債,而是因為投資人對風險補償的要求正在調高。

近期的 20 年期美債標售中,Bid-to-Cover Ratio 顯著下滑,反映出機構投資人雖未明言拒買,但態度明顯保守,除非報酬率足夠吸引人,否則傾向觀望。也就是說,美債不是沒買家,而是買家開始重新索價。

這背後的結構性變化來自一個明確信號:穆迪(Moody’s)已於前一週將美國主權信用評等從 Aaa 下調至 Aa1。

雖然美國依舊保有投資等級,但這標誌著美國國債自金融海嘯以來的「無條件避險資產」地位正在鬆動。這代表三件事:

- 主權基金、保守型機構(如壽險、退休基金)開始延後或減碼認購

- 市場進入「信用信任後時代」:債市參與者不再視美債為理所當然的超級資產

- 殖利率被動上行,因為沒人急著搶債,但發債壓力從未減少

Priya Misra(資產管理公司債券主管)指出:「這次標售,是債券市場對華府發出的明確警訊:不是殖利率問題而已,更是財政可持續性出現危機的訊號。」

目前美國公共債務佔 GDP 的比重已達 100%,預估未來 10 年將上升至 134%,而政府赤字仍未見控制跡象。在這樣的預期下,全球資本市場開始將「風險溢價」納入對美債的定價機制,這也解釋了為何標售失利之後,10 年期美債殖利率會同步跳升至 4.585%。

川普新政來襲,債市會硬著陸嗎?

隨著川普的稅改法案,預計未來 10 年將新增 2 兆到 5 兆美元的赤字,而他支持的貿易戰、製造業回流與去中國化政策,也會推升通膨與供應鏈壓力。

這些政策若與當前的高利率環境疊加,將使債市面臨:

長期發債壓力上升

政府利息支出倍增

投資人對政策可信度下降

這就是市場擔憂的財政「硬著陸」風險。當債務成長快過 GDP、而利息負擔快過稅收成長,違約雖不至於發生,但市場會先行調整定價,提前懲罰財政不穩定。

關鍵觀察指標:期限溢價(Term Premium)上升

期限溢價代表:投資人願意持有長期債券而非短期債,需要的「補償」。

當市場認為未來通膨、財政赤字、政策不確定性風險變大

投資人要求的溢價會上升 → 推升殖利率

目前已從長期低點回升至 0.75%(75bps),是過去十年來的新高。而歷史上,當美國面臨滯脹(1970s)與通膨危機(1980s)時,期限溢價可飆至 4–5%。這代表若政策面未轉向,期限溢價還有相當上升空間,將進一步推升長天期殖利率至 5% 以上。

📌 預估:若期限溢價升至 1.25%~1.5%,10 年期美債殖利率將可能重回 2023 年高點(5.0%),甚至上探 5.25%。

美債會不會倒?

市場也有另一派觀點認為:「美債不會倒,因為最大持有者是美國人自己。」

根據聯準會數據,美債最大持有者其實是:

美國境內的 退休基金

社會安全帳戶

美國銀行與保險業

因此,美債違約風險仍屬極低。與其說會倒,不如說是「殖利率定價結構長期再平衡」。也就是說,美債可能會變得不再是“零風險資產”,但不代表會出現信用事件,而是「殖利率要更高,才有人願意買」。

房貸市場成潛在風暴核心

在美國主權信用評等遭穆迪(Moody’s)下調之後,穆迪於 5 月 19 日進一步將兩大住房機構:房利美(Fannie Mae)、房地美(Freddie Mac)的信用評等由 Aaa 降至 Aa1,發金融市場對美國住宅信貸體系的高度警覺。

儘管此次評級仍維持在投資等級,並非預示即將爆發的系統性危機,但這項動作象徵著一個重要轉折點:連原本被視為「政府隱形擔保」的機構,都不再享有無條件信任。

這兩家機構合計持有美國約 50% 的住宅房貸資產,是整個房貸擔保證券(MBS)市場的基礎支柱,在2008 年金融危機過後,因接受政府紓困而納入官方監管。長期以來,它們以「半國營、低風險、穩定現金流」的形象,成為銀行、保險公司、退休基金等機構投資人的長期資金配置。

穆迪明確指出,此次評級下調非因財報惡化,而是美國整體主權信用弱化的外溢效應。當國債風險升高,MBS體系也將無法獨善其身。

這是「主權風險 → 機構評級 → 資產價格」的連鎖反應,顯示出:

政府對住房金融的支持能力已不若過去

市場開始對核心抵押資產進行風險重新定價

金融體系風險正從高收益債、邊緣資產,蔓延至最核心的房貸抵押品

簡單說,這不是房地產本身的問題,而是「信用裂縫」正從聯邦層級,沿著機構評級,一路往資產市場下游傳導。

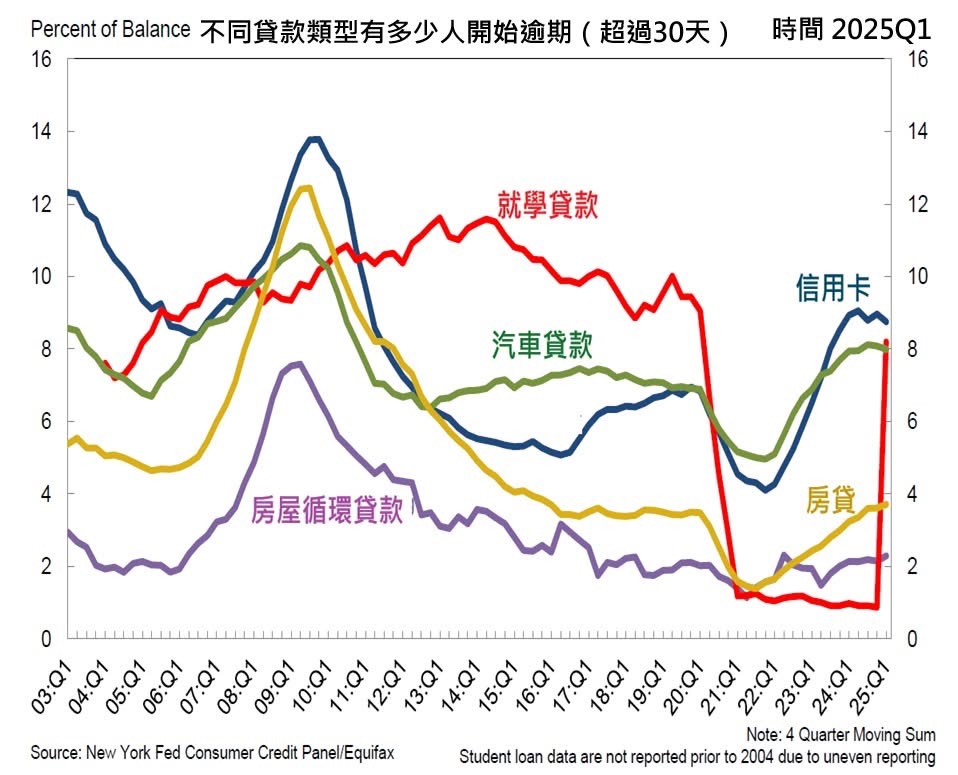

市場數據給出預警

根據紐約聯準會 2025Q1 報告,美國房貸逾期超過 30 天的比率,已從 2021 年的 1.5% 飆升至 3.71%,創下近十年新高。這不僅顯示消費者財務壓力升溫,也意味著:

「從繳不出信用卡費,惡化到繳不出房貸」的家庭已快速增加。

拖欠曲線也顯示,房貸、信用卡、車貸三線同步上彎,代表家庭債務正進入系統性不穩定階段。

川普再丟震撼彈:考慮讓房利美與房地美重新上市,脫離監管

在川普的第一個任期內,他也曾試圖讓房利美和房地美擺脫政府的控制,但沒有成功。今年 2 月,貝森特表示,房利美和房地美是否脫離監管將取決於房貸利率的影響。

而在5/22 ,川普在 Truth Social 表示,正在「非常認真考慮」讓房利美與房地美重新上市,解除自 2008 金融危機以來的政府托管狀態。他強調兩機構現金流穩健,具備重返資本市場條件,最主要是因為川普與其財政顧問團隊明白,目前聯邦政府赤字擴大、債務壓力沉重(已突破 GDP 100%),重新上市 Fannie 與 Freddie 可帶來數十億美元以上的潛在資金來源。而這筆資金可以:

支持川普在競選中提出的減稅方案或基建政策

補強財政缺口,緩解赤字壓力而非單靠發債

但外界普遍認為,這項舉措可能導致三項重大風險:

- 政府退場 → 房貸利率上升:MBS 市場將重新評估風險溢價,導致借款成本提高

- 市場預期不穩 → 投資人轉趨保守:房貸需求下滑、購屋能力受壓

- 政策炒作空間增加 → 避險基金卡位波動:如 Bill Ackman 等機構已持有股份並公開支持上市,可能造成短期炒作與流動性扭曲

這些變數將進一步擾動 MBS 評價與 REIT 資金成本,並可能波及金融股評價模型。

金融體系外溢效應與關鍵觀察指標

黃金回升至3360

黃金本週自 3344 美元 高點回落,最低下探至 3120 美元,一度跌破支撐區。但最新價格已快速反彈、重新站回 3360 美元整數關口之上,反映市場資金正在重新回補避險部位。

這波快速反轉代表兩件事:

- 技術支撐區 3280–3250 成功守穩,形成短期底部

- 美元走弱、風險資產震盪,促使避險需求回流

三大動力支撐金價

- 美債殖利率震盪不穩

儘管殖利率仍高位盤整,但短線飆升後開始有壓回,部分資金認為黃金估值已反映利空。

2. 日本債市風暴持續發酵

市場憂心日本可能拋售美債,引發去槓桿潮與日圓急升,黃金作為避險工具再次獲資金青睞。

3. 通膨預期微幅升溫

川普貿易政策與關稅戰話題重新升溫,市場開始押注中長期通膨難再壓低,增強對黃金的中線需求。

接下來,若美債殖利率盤跌、美元走弱,黃金有機會再挑戰年內高點。

投資人如何應對這場系統性波動?

短期風險管理:控管高估值資產、適度現金化

近期美債殖利率飆升,反映出投資人對「風險補償要求提高」,這表示:

折現率上升 → 對所有需要貼現未來現金流的資產(如成長股、REITs、高槓桿產品)造成估值壓力

信用溢價上升 → 使資本市場的融資成本提高,企業難以以低利籌資,尤其是槓桿型商業模式(如科技、新創)

此外,若市場出現「去槓桿潮」或資金回流短債避險,美債長天期的流動性會急速變差、價格劇烈波動,長債部位不易出場,風險難控。因此:

✅ 縮短久期、提高現金比率 可保有調整彈性、減少估值修正風險。

⚠️ ETF/MBS 類資產 若發生流動性錯配或槓桿擴散,將面臨重倉殺傷(尤其是台灣投資人熱衷的美債 ETF)。

中期資產配置:強化抗通膨與避險工具

從多個面向來看,接下來的市場處於「高不確定 x 去風險 x 政策轉向」的混沌期:

利率預期不穩:美國聯準會可能面對財政赤字、通膨回升與殖利率上升的壓力,不再如預期快速降息。

主權與機構評級下調:市場已不再將美國債務視為「無條件避險資產」,轉而尋找其他替代性標的。

因此,資金避險需求會轉向具實體支撐與穩定需求的商品或貨幣,例如:

✅ 黃金:對抗信用裂縫與資金回流風險。

✅ 美元短債與高評級公司債:提供短期穩定收益與流動性。

✅ 能源/貴金屬 ETF:反映實體商品價格上漲趨勢,可抗通膨與供應鏈緊張。

注意:如果川普新政強化美國內需、建設與去全球化政策(例如關稅上調、製造業回流),將可能使以下類股受惠:

建設/製造/國防產業:受惠於政府支出擴張

能源股:受益於地緣政治與能源自主推進

美國本土內需股:受惠於內部需求與政策保護

觀察指標表:市場轉折前的領先訊號

| 指標 | 解讀方式 | 警戒區間 |

|---|---|---|

| 美債 Bid-to-Cover Ratio | 標售需求強弱(低表示需求差) | 低於 2.4 |

| 10Y–2Y 殖利率利差 | 若持續倒掛擴大,反映市場避險升溫 | <-50bps |

| 高收益債利差(HY Spread) | 若擴大至 450bp 以上,代表風險情緒惡化 | >450bps |

| 期限溢價(Term Premium) | 若快速拉升,表示市場需要更多報酬才願意持有長債 | >1.25%,警戒 >1.5% |

| 30年日債殖利率 | 持續升破 3.3% 意味官方干預不足,會引爆去槓桿連鎖 | >3.3% |

| MBS ETF 折溢價與交易量 | 觀察 REM、MBB 是否出現異常交易或流動性折價 | 折價擴大且成交量劇增 |